Die Liquiditätsflut hob in diesem Börsenjahr die Preise nahezu aller Vermögenswerte – die Anlagestrategie á la Cantillion kann zusätzlich mit reduziertem Risiko und eingebautem Krisenschutz punkten.

Die Anlagestrategie á la Cantillon geht voll auf

Bereits im 17. Jahrhundert entwickelt der irische Ökonom und Banker Richard Cantillon die Grundlagen für eine heute wieder vielversprechende Anlagestrategie, die speziell für Phasen unkonventioneller Geldpolitik entwickelt wurde.

Die Strategie berücksichtigt sowohl die positiven als auch die negativen Effekte ultralaxer Geldpolitik, die geprägt ist von extrem niedrigen Zinsen und übermäßiger Geldproduktion durch die Notenbanken.

In einem Artikel zu dem Thema hatte ich bereits die Grundlagen zu dieser Anlagestrategie erläutert. Am 7. Oktober stellte ich in einem Beitrag dann das Cantillon-Musterportfolio vor, dass bei justETF in Kooperation mit der Consorsbank live und zu realen Kosten geführt wird.

Zum Jahresultimo ziehe ich nun eine Zwischenbilanz, sowohl für den Zeitraum seit Auflage des Portfolios ab 7. Oktober als auch zurückgerechnet für das Gesamtjahr 2019 sowie die letzten drei Jahre.

Neben der erzielten Rendite nach Kosten und vor Steuern ist besonders das im Vergleich zu den Aktienmärkten relativ geringe Anlage-Risiko interessant. Aber schauen wir zunächst auf den Renditeerfolg.

Wertentwicklung auf Augenhöhe mit den Aktienmärkten

Bekanntermaßen stand das Börsenjahr 2019 ganz im Zeichen der Aktienmärkte und der Angst, die Wertsteigerungen bei Dividendentiteln zu verpassen. Das Phänomen FOMO (Fear Of Missing Out) verleitete Anleger zu einer starken Allokation zugunsten von Aktien, in Fachkreisen auch Klumpenrisiko genannt. Vor allem an den ohnehin im historischen Vergleich bereits sehr hoch bewerteten amerikanischen Aktienmärkten war die Kaufpanik mit Händen zu greifen.

Dabei konnten Anleger mit einem breit gestreuten Korb aus verschiedenen Anlageklassen, dass deutlich besser gegen Rückschläge und unvorhersehbare Risiken schützt, die gleiche Rendite realisieren.

Der folgende Performance-Vergleich zeigt das Cantillon-Musterportfolio („Portfolio“) im Vergleich zum DAX 30 Performance Index und zum amerikanischen S&P 500 Aktienindex (jeweils in Form von ETFs in Euro gerechnet und inklusive aller Ausschüttungen/Dividenden):

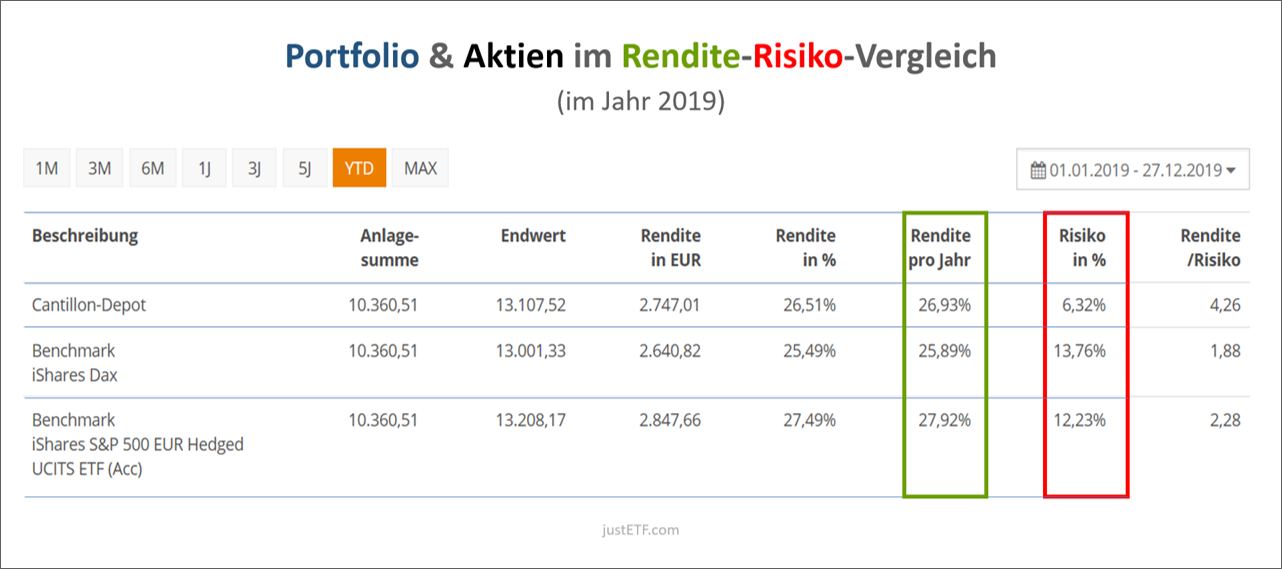

Seit Jahresbeginn stieg das Cantillon-Portfolio (blaue Linie) nach allen Kosten und vor Steuern um 26,5 Prozent an. Der Zuwachs des Dax-ETFs betrug im gleichen Zeitraum 25,5 Prozent und der des iShares S&P 500 ETFs auf Eurobasis 27,5 Prozent (inkl. aller Ausschüttungen).

Die Renditedifferenz zwischen den drei ETFs bewegt sich ergo im Jahr 2019 in einer Range von lediglich zwei Prozentpunkten, wobei die beiden Aktienindizes vor allem seit Oktober zum Musterportfolio stark aufholten.

Seit Auflage des Cantillon-Portfolios am 7. Oktober konnte mit dieser Anlagestrategie eine Rendite von 3,6 Prozent erzielt werden. Die Aktien-ETFs schafften in diesem Zeitraum zweistellige Renditen von 10,2 Prozent (DAX ETF) und 10,0 Prozent (S&P 500 ETF).

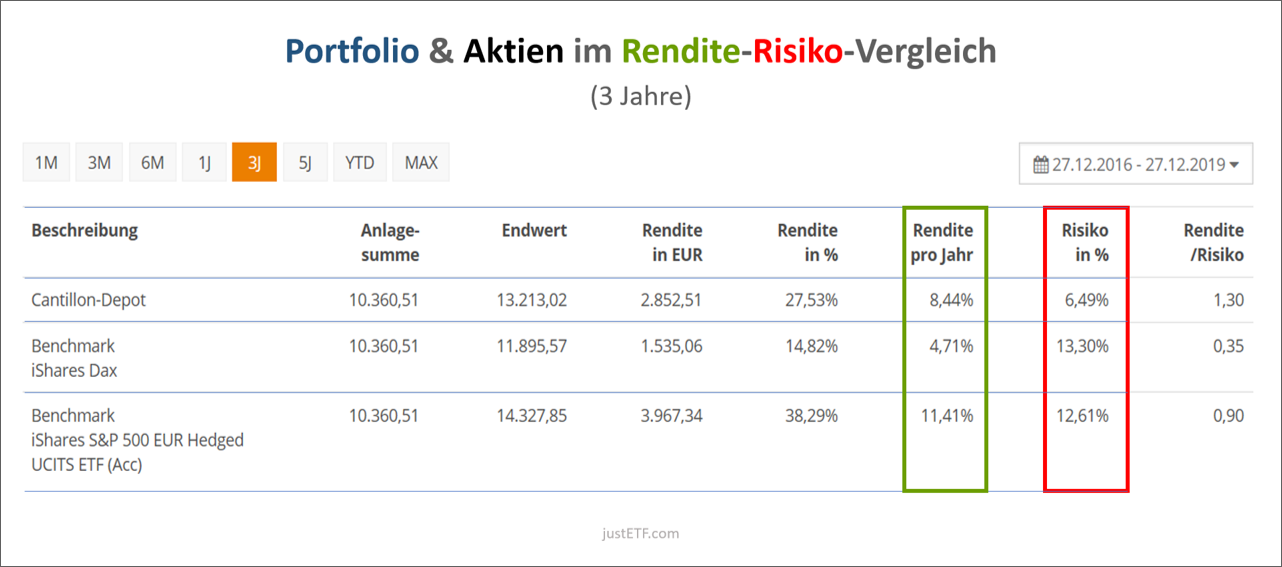

Aussagekräftiger ist da schon der Renditevergleich über die letzten drei Jahre. Über diesen Zeithorizont erwirtschaftete die Anlagestrategie gemäß Cantillon einen Wertzuwachs von 27,5 Prozent, der DAX ETF von 14,8 Prozent und der S&P 500 ETF überdurchschnittliche 38,3 Prozent.

Doch wie im Chart schon optisch zu erkennen ist, erfolgte die Entwicklung im Cantillon-Portfolio deutlich schwankungsärmer als bei den reinen Aktienindex-ETFs.

Rendite-Risiko-Verhältnis der Anlagestrategie ist exzellent

Aufgrund der speziellen Zusammensetzung des Cantillon-Portfolios können negative Einflüsse auf die Aktienmärkte besser abgefedert werden.

So lag die jährliche Schwankungsbreite (Volatilität) beim Cantillon-Portfolio seit Ende 2016 bei lediglich 6,5 Prozent, im Jahr 2019 bei 6,3 Prozent. Doppelt so stark schwankten hingegen die Kurse des DAX- und des S&P 500-ETF (Spalte: „Risiko in %“).

Dieser Risiko-Vorteil des Cantillon-Portfolios zeigte sich auch im nun zu Ende gehenden Jahr 2019, in dem die nahezu identische Rendite mit lediglich ca. der Hälfte der Schwankungsbreite erzielt werden konnte.

Das Ganze ist mehr als die Summe seiner Teile

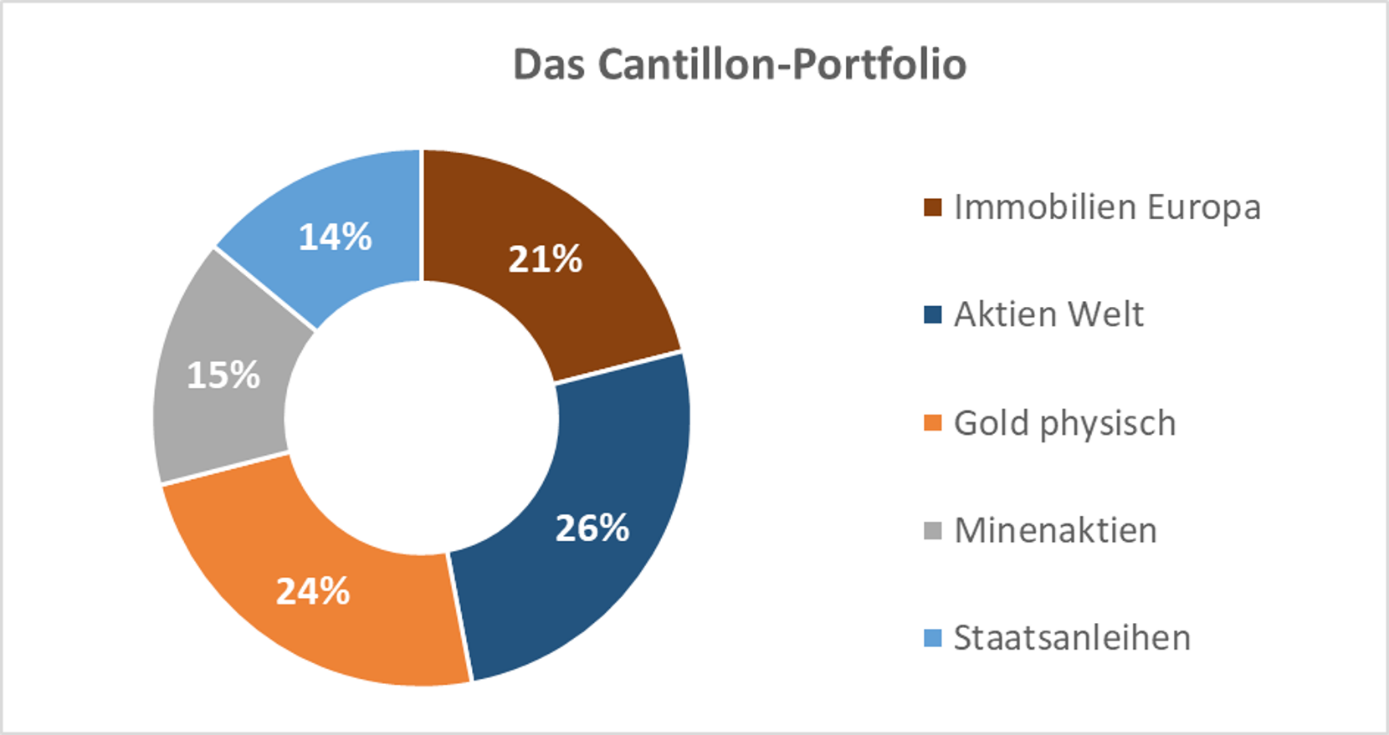

Der Grund für die wesentlich stabilere Wertentwicklung sind die unterschiedlichen Komponenten des Cantillon-Portfolios: Neben Aktien und europäischen Immobilien befinden sich auch physisches Gold, Minenwerte und Staatsanleihen im ETF-Portfolio.

Die Staatsanleihen und das Gold (in den Tresoren der Deutschen Börse AG via XETRA-GOLD ETF) profitieren wie Aktien von der Liquiditätsflut der Notenbanken. Die Immobilien und Anleihen profitieren in Erster Linie von den historisch niedrigen Zinsen und den dadurch billigeren Refinanzierungskosten bzw. steigenden Anleihekursen.

Staatsanleihen, Gold und sogar Aktien (via ETFs) und Immobilien (via REITs) werden von diversen Notenbanken mittlerweile direkt mit aus dünner Luft erzeugtem Geld erworben (z. B. Bank of Japan, Schweizerische Nationalbank, Bank Rossii, Peoples Bank of China, Bank of England, EZB, Fed, etc.).

Kommt es jedoch zu Verwerfungen, wie zuletzt vor einem Jahre an den Aktienmärkten, dann puffern „Risk-Off-Assets“ wie Gold, Minenaktien und Staatsanleihen Rückschläge an den Aktienmärkten sehr gut ab, ohne das Renditepotenzial des Gesamtportfolios für die Zukunft zu limitieren.

Aus dieser zum Teil negativen Korrelation des Kursverhaltens der im Portfolio allokierten Komponenten zueinander ergibt sich das deutlich bessere Rendite-Risiko-Verhältnis dieser Anlagestrategie. Einzeln betrachtet sind die Bestandteile zum Teil sehr volatil, in der Kombination ergibt sich hingegen eine klare Optimierung des Rendite-Risiko-Verhältnisses:

Fazit und Ausblick

In Anbetracht des historisch einmaligen Experiments eines weltweit ungedeckten Papiergeldsystems bietet die Anlagestrategie á la Cantillon eine adäquate Allokation für liquides Vermögen. Da im Zuge des sich fortsetzenden langfristigen Überschuldungstrends mit der „Japanisierung“ vieler Volkswirtschaften zu rechnen ist, muss die Geldanlage in Zukunft jenseits von Zinseinnahmen völlig neu gedacht werden.

Der Mehrwert eines breit gestreuten Portfolios, dass sich an den Theorien von Richard Cantillon orientiert, liegt eindeutig im wesentlich besseren Chance-Risiko-Verhältnis gegenüber klassischen Mischstrategien aus Anleihen und Aktien, ohne das Renditepotenzial auszubremsen.

Vor allem die Bestandteile Gold und Minenaktien sollten im kommenden Jahr 2020 sogar für eine signifikante Outperformance gegenüber den Standardaktienmärkten sorgen.

Niemand kann die Zukunft vorhersagen – aber mit dem Cantillon-Portfolio als Anlagestrategie ist man zumindest für die neue Ära des Notenbank-Interventionismus gerüstet.

Als Anleger partizipiert man direkt von der unkonventionellen Geldpolitik und ist gleichzeitig gegen unvorhersehbare Schwankungen und den temporären sowie eventuell finalen Kontrollverlust durch die zentralplanerischen Notenbanker abgesichert, gemäß der Weisheit des Staatsmannes und Feldherrn Perikles v. Athen (um 500 – 429 v. Chr.): „Es kommt nicht darauf an, die Zukunft vorauszusagen, sondern darauf, auf die Zukunft vorbereitet zu sein.“

The post Anlagestrategie 2020: Hohe Renditen, weniger Risiko appeared first on finanzmarktwelt.de.

Weiterlesen: https://ift.tt/2SzKVIr

0 comments:

Post a Comment